Сектор недвижимости (REIT): прогнозы на 2026 год

30 января 2026

Рынки и Аналитика

30 января 2026

Ожидания по рынку в целом

- Общий прогноз — осторожный оптимизм. Большинство отраслевых аналитиков ожидают улучшения фундаментальных показателей в 2026 году после нестабильного 2025-го. Рост прибыли REIT может ускориться до 6%, а общая доходность достичь 10% за счет дивидендов (~4%).

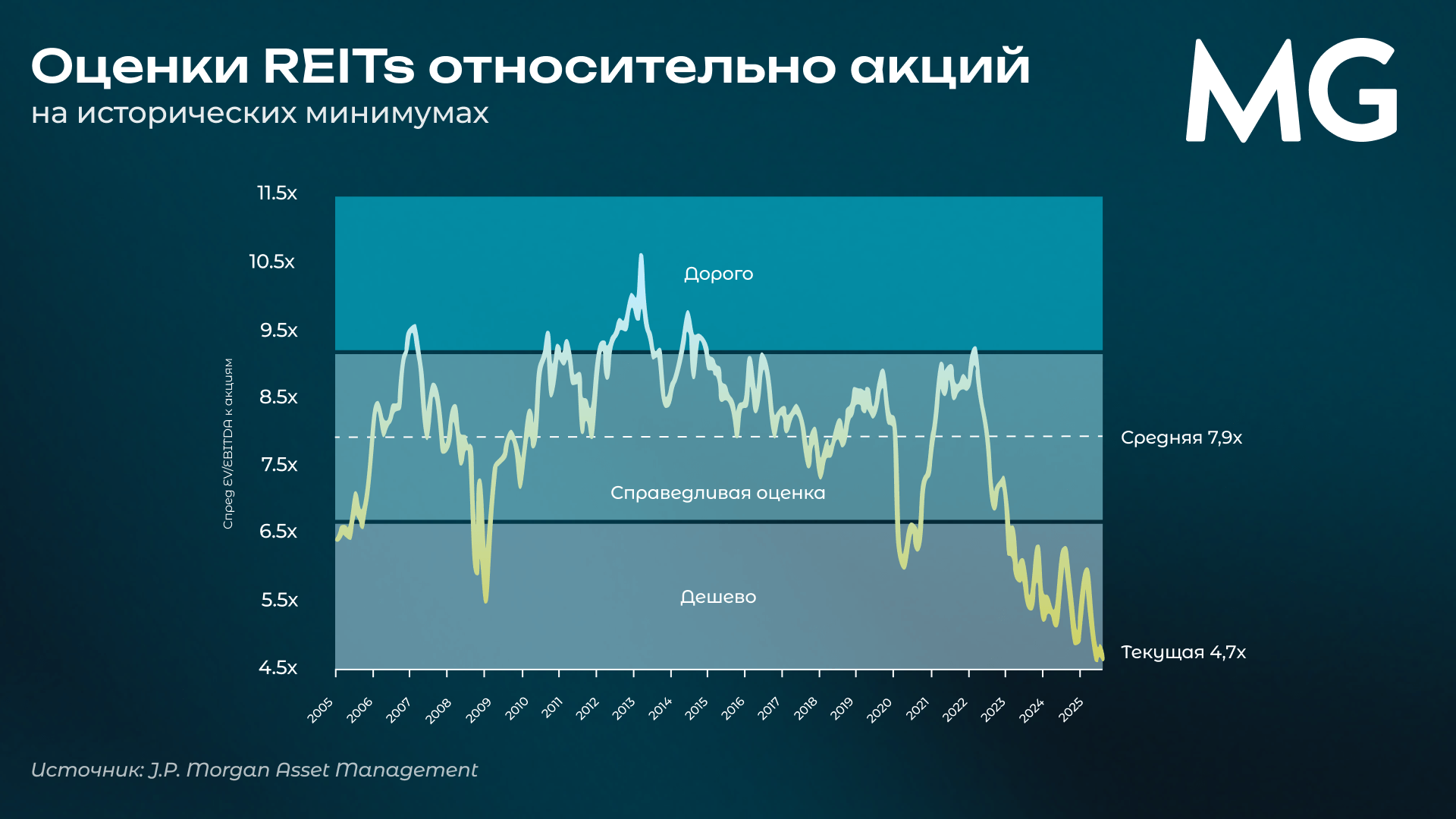

- Главная возможность — переоценка фондов. Сохраняются значительные расхождения между стоимостью REIT и оценкой непубличной недвижимости, а также между оценкой фондов, торгуемых на бирже, и широким рынком акций. История показывает, что REIT чаще всего опережают рынок, когда эти разрывы сужаются.

- Процентные ставки остаются ключевым фактором. Стабильные или снижающиеся долгосрочные ставки в 2026 году существенно поддержат оценки REIT и доступ к капиталу. Главный риск — это рост ставок.

- Показатели долга стабильны. Рейтинговые агентства прогнозируют баланс между повышениями и понижениями рейтингов, уделяя внимание финансовой устойчивости REIT и дисциплине их капитальных вложений.

Ожидания по субсекторам

Лидеры прогнозов:

- Дата-центры. От +10% до +18% доходности на 2026 год. Рост спроса на AI и облачные сервисы при нехватке инфраструктуры.

- Медицина и дома престарелых. От +8% до +15%, что отражает тренды старения населения и ограниченного строительства новых зданий.

- Промышленность и логистика. От +8% до +14% благодаря восстановлению спроса и росту активности в складском бизнесе.

Средние показатели:

- Многоквартирное жилье. От +6% до +12% из-за сниженной доступности жилья, однако есть и сдерживающий фактор — рост предложения.

- Розничная торговля. От +5% до +10% за счет спроса на супермаркеты и экспериментальные форматы, но при снижении спроса на ТЦ.

Сегменты под риском:

- Офисы. От +2% до +6% на фоне развития гибридной занятости и роста вакантных площадей.

- Отели. От 0% до +8%, что отражает цикличность данного сектора. Спрос волатильный и неустойчивый.

Мнения ведущих игроков рынка

J.P. Morgan

- Сильнее рынка в 2026 могут показать себя здравоохранение, ритейл, net lease (чистая аренда), слабее — офисы и склады.

- Главные риски — процентные ставки и торговые тарифы.

Fitch

- Нейтральный прогноз на 2026 год: стабильные кредитные показатели, осторожность REIT в привлечении капитала, стабильная операционная деятельность.

Nareit

- Разрыв между REIT и объектами “на земле” — рекордно продолжительный (с 2022 года). Исторически сокращение этой разницы ведет к опережающему росту фондов.

- Мультипликаторы REIT отстают от общего рынка акций; исторически, когда этот разрыв сужается, фонды обгоняют рынок акций.

Fidelity

- Привлекательность REIT в 2026 выше, чем у других быстрорастущих секторов.

- Возможное снижение ставок поддержит сектор за счет большей доступности (более низкой стоимости) капитала.

Deloitte

- Перспективные сегменты: центры обработки данных, цифровая инфраструктура, логистика и промышленность.

- Офисы под давлением после пандемии, традиционные сегменты (ритейл, многоквартирное жилье) показывают смешанную динамику в зависимости от локации и спроса арендаторов.

PGIM

- Рынок коммерческой недвижимости США находится на ранней стадии восстановления после пандемии.

- Основные драйверы доходности: стареющее население, спрос на данные и инфраструктуру, хранилища.

- Жилой и промышленный сегменты показывают умеренные результаты, поддерживаемые демографией, но сдерживаемые предложением и аппетитом инвесторов.

Serenity Alternative Investments*

Анализ на ноябрь 2025:

«Гостиничные REIT в 2026 году покажут значительно лучшие результаты, чем в 2025, благодаря низкой базе прошлого года, благоприятному календарю праздников и чемпионату FIFA в США. Несмотря на это, гостиничные REIT торгуются с дисконтом 30% к NAV, интерес инвесторов минимален. Serenity увеличивает долю в секторе, если появятся признаки положительной динамики».

Анализ на октябрь 2025:

«Складские REIT показали признаки восстановления спроса в третьем квартале, подняв NAV и прогнозы аналитиков на 2026 год. Если другие сектора REIT последуют примеру, рынок может показать более сильный рост и высокую доходность по сравнению с 2025».

* Serenity Alternative — партнер компании Movchan’s Group. Под нашим совместным управлением находится стратегия GREIT, которая представляет собой ликвидный портфель фондов недвижимости.

GREIT — это наша главная инвестиция в данный сектор, и эта стратегия теперь доступна для других инвесторов. Запросить персональную консультацию можно в этой форме для связи.

Поделиться