Главный риск инвестиций в недвижимость

Валерий Емельянов, инвестиционный аналитик Movchan’s Group

Jul 16, 2025Более 20% обеспеченных инвесторов вкладывают в недвижимость и 40% планируют наращивать ее долю в своих портфелях. Об этом говорится в недавнем отчете The Knight Frank Wealth Report 2025. Многие из таких инвесторов позднее сталкиваются с проблемой, которую стоило бы описать подробнее: низкая ликвидность объектов.

Срок продажи недвижимости

В мировой практике сложилось несколько способов оценки ликвидности объектов, но самым популярным остается срок продажи. В разных странах и локациях его называют по-разному: listing time, selling time, market time (time on market, или TOM), active days on market (или просто DOM).

В России чаще говорят о сроке экспозиции. В среднем для Москвы и Петербурга он составляет 100–110 дней, для курортной недвижимости может сжиматься почти до двух месяцев. Это близко к срокам продажи в других странах, включая те, что популярны среди русскоязычных инвесторов.

Так, на Кипре называют срок продажи в 3–6 месяцев, в Испании и Турции агентства часто говорят о 3 месяцах, в Дубае обещают до 2 месяцев, в Таиланде предупреждают о 6–12 месяцах. Но эти цифры сложно проверить, так как данные по рынку фрагментарны и исходят от заинтересованных компаний.

В чем риск низкой ликвидности

Если рассматривать недвижимость как вложение, то низкая ликвидность бьет по инвестору дважды. Во-первых, теряется быстрый доступ к своим деньгам (а это упущенная выгода или даже прямые убытки), во-вторых, появляется дисконт при продаже, который также может приводить к убыткам.

Реальный кейс одного из клиентов Movchan’s Group, в прошлом инвестора в недвижимость: был куплен объект у застройщика в Дубае за $1 млн с целью перепродать через 1 год на 10% дороже. Позднее выяснилось, что досрочный выход из объекта не выгоден: налоги (4%) и комиссии (2%) забрали бы более половины прибыли.

.png)

В худших сценариях он продаст объект досрочно, потеряв 6%, либо будет вынужден брать займы для других своих проектов. При этом временно разместить свободные средства можно было проще — в ликвидных фондах, которые за 2 года стройки могли принести те же 10%.

Сколько теряется на перепродаже

Кроме той базовой ставки, которую инвестор, купивший недвижимость, мог получить (но не получает) в традиционных финансовых инструментах, он также теряет на разнице цен объектов с разной ликвидностью: дома и квартиры, более сложные для продажи, часто требуют более крупного дисконта.

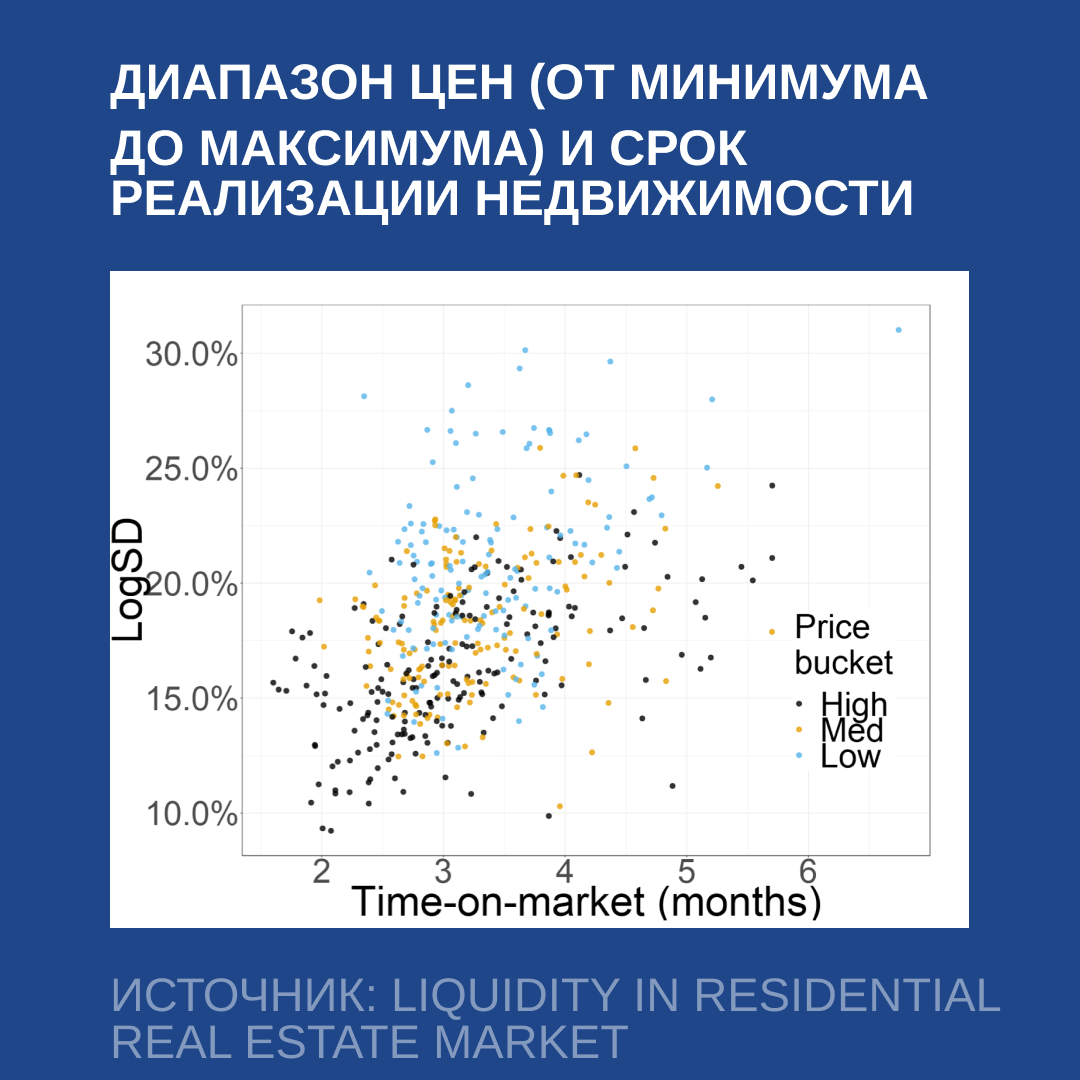

Ниже приведена иллюстрация того, как это работает. Она показывает, почему неликвидный объект может долго находиться на рынке, даже если продавец дает крупную скидку: срок продажи зависит от цены нелинейно, при этом самая дешевая недвижимость требует самой большой скидки (в процентах).

Этот график — результат обработки массива данных c ценами на недвижимость крупнейших городов мира. Из него следует, что продавцы дорогих объектов могут терять около 15% даже при сроках сделки в 2–3 месяца. В среднем ценовом сегменте потери достигают 20%, в бюджетном — 30%.

Почему так сложно продать

У инвестора может возникнуть иллюзия, что выбор ликвидного объекта очевиден и что риска будущей затянувшейся перепродажи можно легко избежать: достаточно купить типичную недвижимость в популярном месте или, наоборот, эксклюзивный объект, которых на рынке всегда мало.

Но исследования показывают, что это не так. Цена на каждый конкретный объект определяется десятками факторов, из которых самые значимые не связаны с самим объектом. 2 из 5 ключевых причин роста цены на дом — это то, как быстро продаются другие дома в том же районе и городе.

.png)

Иначе говоря, успех инвестора в основном зависит от того, как ведет себя местный рынок жилья в тот год, когда он решил продать свой объект. Такие параметры, как тип дома, число комнат, отделка и даже транспортная доступность, учитываются в последнюю очередь, поскольку дают самый слабый прирост цены.

Комментарий Алены Кузнецовой, Head of Partnership Movchan’s Group:

Следует отметить, что не все инвесторы заходят в рынок недвижимости с целью быстрой перепродажи и извлечения прибыли от роста стоимости объекта. Зачастую недвижимость приобретается как источник арендного дохода, и это уже совершенно иная модель — операционная, а не спекулятивная.

Тем не менее даже при таком, казалось бы, прагматичном подходе инвестор сталкивается с целым рядом специфических рисков.

Во-первых, это нормативные ограничения: регулирование краткосрочной и долгосрочной аренды существенно варьируется в зависимости от юрисдикции. Многие страны устанавливают квоты на сдачу в аренду, требуют получения лицензий или вводят ограничения по срокам и видам аренды — особенно это характерно для курортных регионов.

Во-вторых, встает вопрос налогообложения. Арендный доход в большинстве стран подлежит обязательному декларированию и может облагаться налогом как в юрисдикции объекта, так и в стране налоговой резидентности инвестора. Это требует отдельного внимания к международному налогообложению и вопросам резидентства.

Кроме того, недвижимость, находящаяся за границей, нуждается в эффективной системе управления, что требует либо личного присутствия, либо найма локальных управляющих компаний.

При этом дистанционное управление почти всегда сопряжено с повышенными расходами и сниженным контролем. К этому добавляются валютные риски, сезонность спроса и возможные расходы на простой и капитальный ремонт или обновление объекта.

Какие есть альтернативы

Номинальный средний прирост цен на недвижимость, согласно индексу Knight Frank, составляет 4,8% в долларах до вычета налогов. Это на уровне доходности консервативных фондов (денежного рынка, облигаций и прочих), которые к тому же не имеют таких проблем с ликвидностью.

Например, наш фонд ARGO на рынке уже почти 10 лет, и его средняя доходность (гросс) за это время составляет 4,7% в год. При этом ликвидность у него — еженедельная (вывод денег возможен всего за 1 неделю).

Другой пример — фонд LAIF на рынке 5 лет и в среднем за эти годы он приносил 7,9% годовых (гросс). Ликвидность у него также еженедельная, то есть вывод денег по времени сопоставим с закрытием счета в банке.

Оба варианта гораздо лучше справляются с задачей «запарковать» свободные средства, чем любой объект недвижимости. Как вложить в эти фонды, вы можете узнать, отправив заявку в нашу форму.