Frühe Investitionen von Buffett: Neue Untersuchung über die ertragsstärksten Jahre des Investors

%20(1).png)

Wjatscheslaw Dwornikow

Feb 17, 2025Für sein Debütbuch mit dem Titel „Buffetts frühe Investitionen: Eine neue Untersuchung der Jahrzehnte, in denen Warren Buffett seine höchsten Renditen erzielte“, veröffentlicht im November 2024, hat Brett Gardner, der Analyst bei verschiedenen Investmentfirmen war, die Investitionen von Warren Buffett in 10 Unternehmen, darunter American Express und Walt Disney, detailliert untersucht. Alle wurden in den Jahren 1950–1966 getätigt. Der Autor untersucht aufmerksam die Jahre der Karriereentwicklung von Buffett und die Schlüsselfaktoren, die zu seinem Erfolg beigetragen haben.

Das Buch behandelt 10 Unternehmen, und Gardner hat jedes von ihnen analysiert, indem er nur die Finanzinformationen verwendete, die Buffett zur Verfügung standen, bevor er sie kaufte. Der Autor suchte und studierte Jahresberichte, die vor Jahrzehnten veröffentlicht wurden, Analystenstudien, jährliche Finanzhandbücher von Moody's und andere oft wenig bekannte Quellen.

Darüber hinaus enthält das Buch nie zuvor beleuchtete Materialien, wie einen Brief von Buffett an Ben Graham über die Jahresberichte der Unternehmen Greif und Hochschild Kohn.

Gardners Untersuchung enthüllt Buffetts Ansatz. Er ging über traditionelle Kennzahlen hinaus, um qualitativ hochwertige Unternehmen zu finden, und achtete auf Dinge wie Markenstärke und Positionierung. Und das lange bevor dies zum Standardansatz bei der Investition in Value-Aktien wurde, bemerkt die Financial Times.

„Jeder, der dieselben Aktien wie Buffett analysierte, konnte sagen, dass sie billig waren“, schreibt Gardner über das Unternehmen Marshall-Wells. Aber nicht viele, wie Buffett, analysierten die Aktien des Großhändlers für Eisenwaren aus Duluth, Minnesota.

Das Buch zeigt Buffetts Fleiß, Geduld und Bereitschaft, große Wetten einzugehen, bemerkt der Kolumnist des Wall Street Journal Jason Zweig. Buffett, Jahrzehnte bevor er ein bekannter Investor wurde, besuchte die Hauptquartiere von Unternehmen und bombardierte deren Management mit Fragen. Zum Beispiel erschien er einmal bei der Produktion von Greif Bros., einem Hersteller von Fässern und Containern, und befragte stundenlang einen einfachen Mitarbeiter über Fässer.

Im Jahr 1964 brach ein Skandal aus, der mit der Beteiligung einer Tochtergesellschaft von American Express an der Lagerung von Pflanzenöl verbunden war. Buffett und sein Assistent besuchten unzählige Restaurants, Hotels und Einzelhandelsgeschäfte, um sicherzustellen, dass die Nachfrage nach Reiseschecks und Kreditkarten von Amex nicht beeinträchtigt wurde.

Die Aktien der Union Street Railway wechselten so selten den Besitzer, dass Buffett eine Anzeige in der Lokalzeitung von New Bedford, Massachusetts, schalten musste, um den lokalen Aktionären ein Angebot zum Kauf ihrer Aktien zu machen. Es dauerte mehr als zwei Jahre, um eine bedeutende Menge davon zu kaufen.

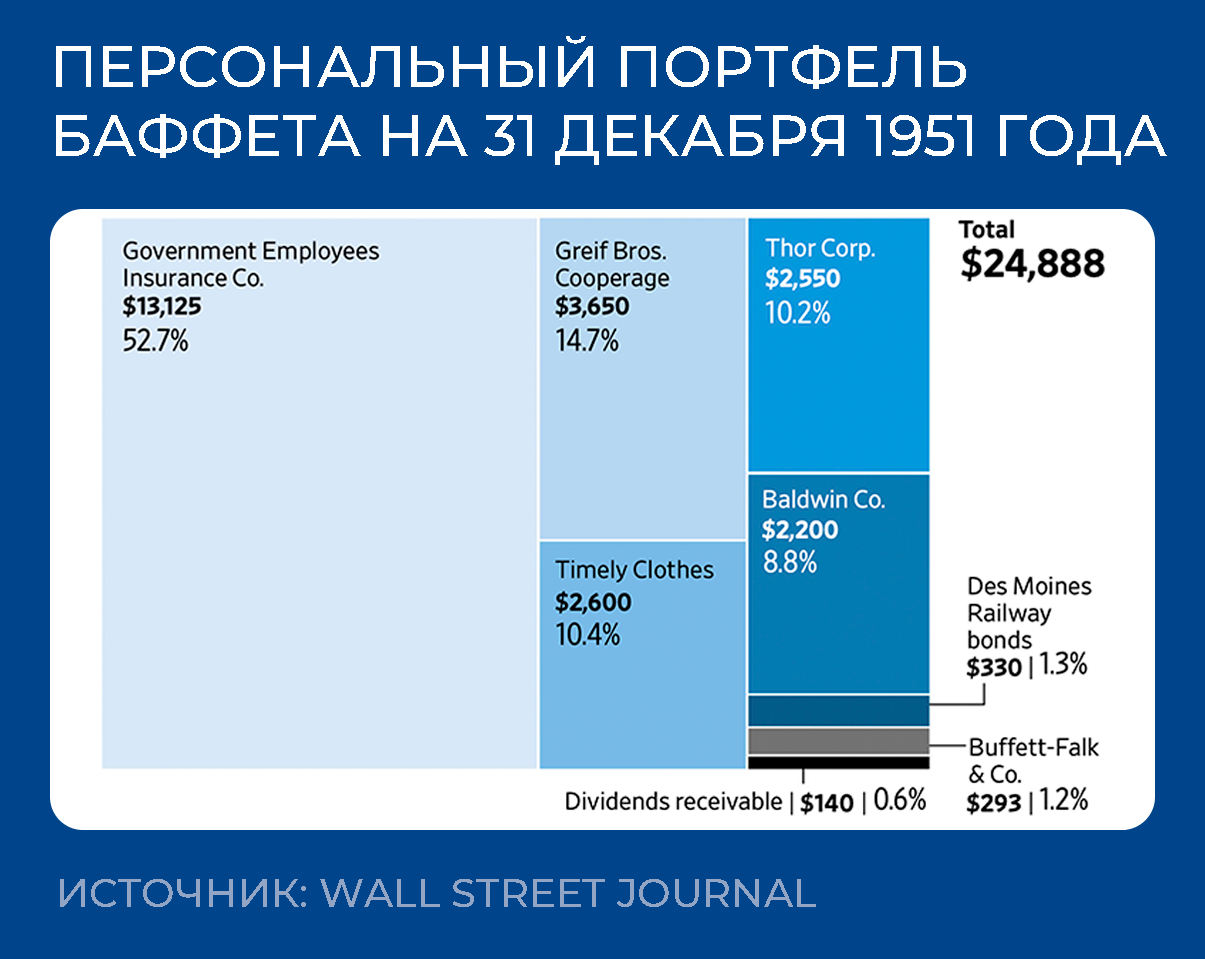

Ein weiterer wesentlicher Bestandteil von Buffetts frühem Erfolg war Mut und die Bereitschaft, große Wetten einzugehen. Wie Gardner schreibt: „Hervorragende Investitionsideen sind selten; Buffett griff jedes Mal zu, wenn er sie entdeckte“. Im Jahr 1950 investierte er etwa ein Viertel der Vermögenswerte von Buffetts Investmentpartnerschaft in Marshall-Wells. Bis 1951 entfiel mehr als die Hälfte des Portfolios auf den Versicherer Geico. Bis 1966 wuchs der Anteil an American Express auf fast 40 % aller Vermögenswerte.

Warum das wissen

Kann heute jemand das tun, was Buffett damals getan hat? Diese Frage stellt sich der Kolumnist des Wall Street Journal Jason Zweig, der die aktualisierte Ausgabe des klassischen Buches von Benjamin Graham „The Intelligent Investor“ bearbeitet hat. Genau dieses Buch nannte Buffett „mit großem Abstand das beste Buch über Investitionen, das je geschrieben wurde“. In mancher Hinsicht sollte es sogar einfacher sein, da Informationen jetzt allgemein zugänglich sind. Aber in vielerlei Hinsicht ist es viel schwieriger. Die Märkte sind viel effizienter, lukrative Geschäfte sind praktisch verschwunden, und alle „wollen in denselben Gewässern fischen“, bemerkt Zweig.

Als Antwort auf Zweigs Bitte, die Lektionen zu kommentieren, die Investoren aus dem Buch ziehen können, antwortete Buffett, dass er dies auf der Jahreshauptversammlung der Aktionäre von Berkshire Hathaway tun werde. Diese ist für den 3. Mai 2025 geplant.